「毎月の収入の半分が固定費で消える……」

「お金にゆとりがある生活がしたい。」

このように、節約していても固定費が高く生活にゆとりがないと感じている人はたくさんいます。

そこで本記事では、手軽にできる固定費の見直し方を順番に詳しく解説。

さらに、家計改善の具体的な成功例も紹介していますので、家計に余裕を持ち家族で安心して生活したい人はぜひ最後までお読みください。

固定費とは?固定費の見直しはなぜ重要?

家計の支出には、固定費と変動費の2種類があります。固定費とは毎月必ず発生する支出のことで、金額は基本的に一定です。主な固定費は以下のとおり。

固定費は食費や娯楽費などの変動費と異なり、一度見直せば節約効果がずっと続くことが特徴です。家計を改善したいなら、まずは無駄な固定費の削減を優先しましょう。

無駄な支出を撃退!固定費の見直し方法5選

固定費の見直し方法を5つ紹介します。手軽にできる順に紹介していますので、迷ったら順番に見直してみてください。

サブスクサービスの整理

1か月や年単位で利用料が発生するサブスクサービス。使っていないのに解約をし忘れていると、無駄な費用が発生してしまいます。以下の手順でサブスクを整理しましょう。

- 利用しているサブスクサービスを確認

- リスト化して必要なもの・不要なものに分ける

- 不要なサブスクを解約する

サブスク料金はクレジットカードや口座振替で引き落とされるため、取引履歴を確認してください。最も手軽に削減できる固定費なので、すぐに見直すのがおすすめです。

水道光熱費の見直し

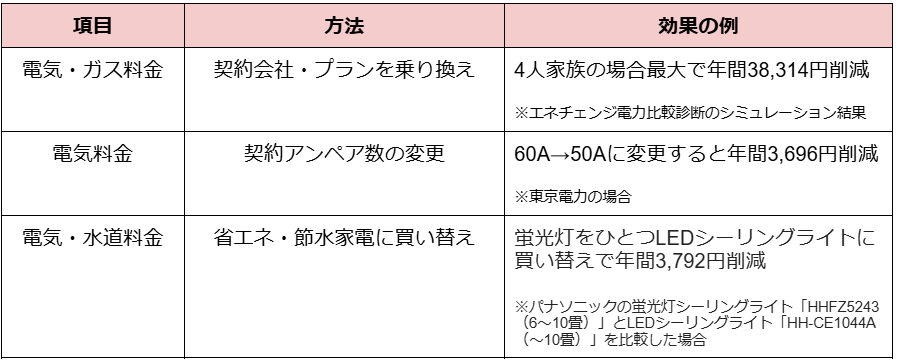

水道光熱費は、使用量を減らす以外にも以下の見直しが効果的です。

電気代見直しサイトでシミュレーションすれば、今よりも基本料金が低い電力会社や、電気とガスのセットで契約すると割引が受けられるものを検索できます。

契約アンペア数や省エネ家電の導入は、引っ越しや家族構成の変化に合わせて見直しましょう。長期的な節約効果が期待できます。

電気代見直しサイト▼

通信費の節約

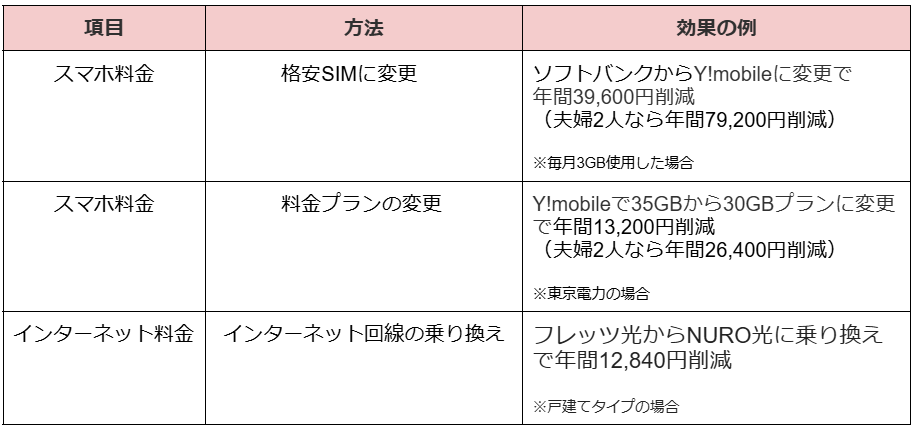

通信費は以下の3つを見直しましょう。

大手キャリアから格安SIMに変更すれば、毎月1,000~3,000円程度の削減が可能です。キャリア回線を利用する格安SIMなら、通信速度も安定しています。

スマホの料金プランも要チェック。毎月使用しているギガ数と、現在のプランは適切でしょうか?また、不要なオプションに加入していないかも確認し、利用していないものは外してください。

余裕があれば、インターネット回線も見直しましょう。比較して料金が安い回線や、他社から乗り換えで特典がもらえるものを選ぶのがおすすめです。

スマホ料金プラン比較▼

不要な保険の解約

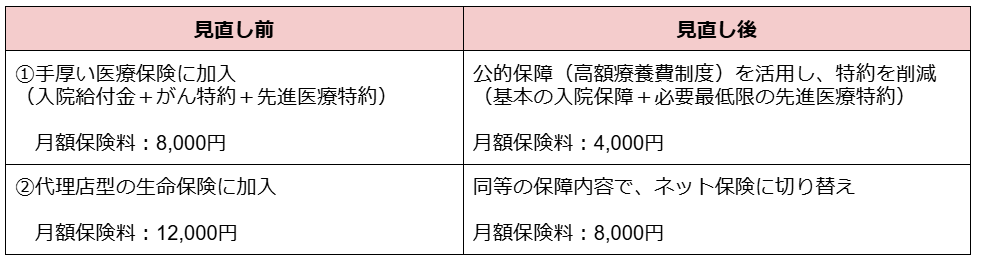

不要な保険の見直しも効果的です。保険の見直し例は以下のとおり。

公的保障や代理店手数料のないネット保険を活用し、①②のいずれも年間48,000円の保険料を削減できます。あくまで例ですが、家計にインパクトを与える金額ですよね。

保険の見直しには、公的保障の確認やライフステージの変化を反映する必要があります。保険代理店やFP相談でプロに相談し、複数社の保険を比較するのがおすすめです。

保険相談▼

家賃や住宅ローンの見直し

家賃を削減したいなら、より安価な物件への引っ越しを検討しましょう。特に、現在の家賃が周辺相場より高い場合は有効です。

SUUMOやLIFULL HOME’Sなどの賃貸情報サイトで、自分が住んでいる家と同条件の物件を調べ、家賃の平均や下限を調べてみるのがおすすめです。

住宅ローンを利用している場合、金利の低いローンへ借り換えをすれば、返済総額や月々の支払い負担を減らせます。ただし、借り換えには手数料や諸費用が発生するため、必ずしも有利になるとは限りません。

専門家に相談し、メリット・デメリットをしっかり把握したうえで慎重に検討してください。

住宅ローン比較サイト▼

固定費を見直すときに注意すべき4つのポイント

次に、固定費を見直す際に注意したいポイントを解説します。これから固定費を削減しようと考えている人は、合わせて確認しておきましょう。

まずは現状を把握する

いきなり固定費を削減する前に、まずは家計簿をつけて何にいくらかかっているのか把握しましょう。現状を把握しなければ見直す優先順位がわからず、効果的な固定費削減ができません。

たとえば、使っていないサブスクの存在に気が付くなど、隠れた支出が見つかることも。しっかりとした家計簿でなくてもよいので、まずはざっくりと支出をリスト化してみてください。

お金の管理が苦手な人は、家計簿アプリを使えば簡単に支出を把握できますよ。

家計簿アプリ▼

2:乗り換え先をしっかり比較して決める

現在使用しているサービスから他社に乗り換える場合、価格・サービス内容・自分に合うかどうかを比較し、見極めが大切です。

せっかく見直しても、乗り換え先のサービスに不満があったりさらにコスパのよいサービスを見つけたりした場合、時間や労力が無駄になることに。

乗り換え手続きは手間がかかるため、一度の見直しで済むよう料金や口コミを事前に比較しましょう。

3:安さだけで選ばない

節約するために安さだけで選ぶのは注意が必要です。生活の質が下がってストレスが増えたり、仕事に支障が出たりするかもしれません。

たとえば、スマホキャリアは最も安い格安SIMを選ぶより、大手のサブブランドのほうが通信速度が安定している可能性が高いでしょう。

ストレスが多い節約は家族の協力も得られにくいため、今すぐの節約効果と長期的な視点のバランスを考えて判断してください。

4:見直しのタイミングに注意する

固定費を見直すタイミングにも気をつけましょう。固定費に含まれるサービスのなかには、契約更新月や解約金が発生しない期間を設けているところもあります。

今すぐ解約するほうが金銭的に得することもあるので、解約前に計算してみるのがおすすめ。解約金や更新月は、利用しているサービスのマイページから確認できることがほとんどです。

また、貯めたポイントや割引といった特典が解約時になくなる場合もあるでしょう。特典が残っていないかも、合わせて確認してみてください。

【体験談】主婦が貯金ほぼ0円から5年で1,000万円以上貯めた5ステップ

固定費を見直したら、さらに家計を黒字にしていきたい人が多いはず。そこで、貯金0円から5年で1,000万円以上を貯めた私が、次にやったことを体験談ベースで紹介します。

変動費を使いすぎない工夫をする(年間24万円・5年で120万円貯金)

変動費を週ごとに管理し、毎月2万円(年間24万円)の貯金に成功しました。やったことは以下のとおりです。

さらに、クレジットカードを持つと使いすぎてしまう夫には、現金お小遣い制を導入。渡したお小遣い内でやりくりしてもらえば、毎月いくら使っているのか把握できます。

細かく設定しなくてもよいので、まずは食費や娯楽費などの予算を決めてやりくりしてみましょう。

先取り貯金をする(年間120万円・5年で600万円貯金)

給料が入ったら、すぐに貯蓄用口座に移すことも徹底。毎月10万円を先取り貯金し、年間120万円貯められました。

貯蓄用口座を持っていない人は、普段使いの口座と別で持っておくのがおすすめ。なお、手数料無料の定額自動入金サービスがある銀行口座やネット銀行を利用すると、毎月の資金移動が便利です。

定額自動入金サービスとは、異なる金融機関の口座から一定額を毎月自動で入金できるサービスのこと。以下の銀行で自動入金サービスが使えます。

定額自動入金サービスが使える口座を貯蓄用にすれば、毎月給与口座から資金移動する手間が省けて、忘れる心配もありません。あればあるだけお金を使ってしまう人は、先取り貯金をして必ず貯金できる仕組みを作ってはいかかでしょうか。

定期的に家計簿を振り返る(年間50万円・5年で250万円貯金)

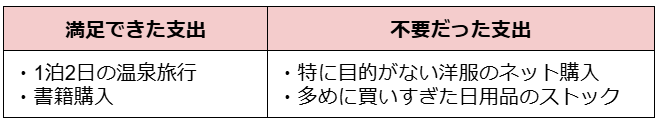

週末に家計簿を振り返り、満足度が高かった支出・不要だった支出はなにかを考えて書き出しました。

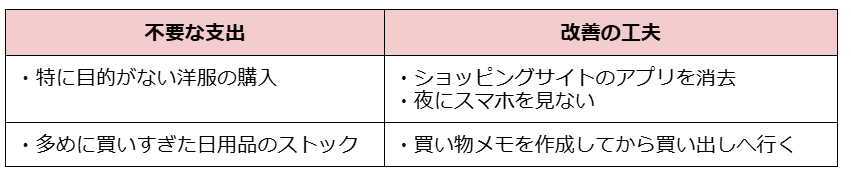

次に、不要だった支出を繰り返さないために、工夫できることを考えます。

無駄使い対策を考えて実行後、振り返ってさらに改善点を探すことを繰り返し、不要な買い物が激減。毎月3〜5万円、年間で約50万円の貯蓄に成功しました。

無駄な支出を減らしたいなら、家計簿を見返してひとつひとつの支出を振り返ってみてください。

NISAで投資を始める(3年で200万円増加)

1年間無収入でも生活できるぐらいの貯金ができたら、NISA制度を利用してつみたて投資を始めました。2022年から現在まで、投資だけで200万円近く資産が増えています。つみたて投資を始める手順は以下のとおり。

- 投資の勉強をする

- 証券口座を開設する

- 毎月のつみたて金額を決める

- つみたて投資の設定をする

つみたて投資なら、初期設定後はほったらかしで資産運用できます。知識がないまま始めるのはリスクが高いので、勉強してから投資を始めましょう。私は以下のYouTubeや書籍で、投資の知識を身につけました。

参考YouTube▼

YouTubeなら無料で情報が手に入り、家事や通勤中でも音声だけで勉強できるためおすすめです。「両学長 リベラルアーツ大学」では、投資の土台になる貯蓄や支出の見直しなどの動画も豊富。お金の基礎知識を体系的に学べますよ。

参考書籍▼

書籍なら、お笑い芸人でありIT企業の役員でもある、厚切りジェイソンさんの「ジェイソン流お金の増やし方」がおすすめです。初心者でもわかりやすいように投資の基礎が説明されているうえ、実際に投資を始める具体的な手順もこの一冊でわかります。

たくさんの情報源から1つか2つに絞り、理解できるまで繰り返し勉強してみてください。不安がなくなったら、投資に挑戦するチャンスですよ。

収入を上げて投資資金を増やす

実際に自分で資産を運用して、投資の元本が大きければ、利益が増えるスピードが上がると実感。そこで、できる限り早く投資資金を確保するために、夫婦共に以下の方法で収入UPを試みました。

ポイ活は継続的な収入にはつながりませんが、貯めたポイントは家族で外食したり、浮いたお金を投資に回したりすれば有意義に使えます。

クレジットカードの申込や証券口座開設などの高単価案件に取り組めば、1か月で数万円分のポイントは稼げるでしょう。私は以下のポイントサイトを利用していました。

まずは小さく副収入を得るところから始め、徐々に投資資金を増やしてみてください。

【まとめ】固定費を見直して家計を改善しよう

今回は固定費見直しから始めて、家計を改善する方法を解説しました。

家計を改善するには、まずは固定費の見直しが必須です。

比較サイトや専門家への相談を活用して固定費を削減すれば、毎月数万円の支出を抑えられるでしょう。

こどもの教育費や家族でレジャーを楽しむために貯蓄したい人は、ぜひ紹介した方法を実践してみてください。