「お金の不安があるのに、どうすればいいかわからない」

「働き方を変えたいけど、うちの家計で本当にやっていけるの?」

そんな風に、モヤモヤを抱えているママへ。

みき

みきそれ、家計の整理とライフプラン表を作ることでスッキリしますよ!

実は、「収入を増やす」「働き方を変える」よりも先にやるべきことが、お金の全体像を見える化することなんです。

とはいえ、

「家計の整理、自分でできるかな……」

「ライフプランって難しそうだし、意味あるの?」

そんな不安を感じている方も多いはず。

結論、家計の整理は誰でも簡単にできるけど、ライフプラン作成はけっこう難しい!

この記事では、家計の整理からライフプラン表の作成手順まで、実例つきでやさしく解説します!

- ライフプランがなぜ必要なのか

- 家計を整理する3ステップ

- ライフプラン表の作り方と落とし穴

- 作成後にやるべき家計の改善アクション

この記事を読むと、将来への漠然とした不安が「具体的な行動」に変わっているはず。

一緒に、理想の暮らしへの第一歩を踏み出しましょう!

ライフプランってなに?ママが今すぐ作るべき4つの理由

「ライフプランってなんだか専門的で難しそう」

「働き方を変えたいだけなら、ライフプランを作っても意味ないのでは?」

そんな風に思っていませんか?

でも実は、家族の未来を安心して描くために、今こそママが作るべきものなんです!

ここでは、ライフプラン表を作ることで得られる4つの大きなメリットをご紹介します。

「いつまでにいくら必要か」が見えて貯蓄の目標が立てやすくなる

ライフプラン表を作れば、「〇年後にいくら必要か」が具体的に見えるので、貯蓄の目標金額・ペースがはっきりします。

子どもの教育資金やマイホームの購入費用…

人生の節目では、まとまったお金が必要になるタイミングがあります。

「なんとなく心配…」のままだと、結局貯金の目標も立てづらいんですよね。

- 中学・高校・大学に進学する時期と学費の目安

- 住宅購入やリフォームのタイミング

- 車の買い替えや旅行の計画 など

いつまでに・いくら用意するかが見えていれば、日々の仕事や節約にも目的が生まれます。

反対に、いつどれくらいお金がかかるかわかっていないと、そのときにたまたまあるお金の範囲でしか物事を選択できません。

大きな買い物のタイミングを「今かどうか」判断しやすくなる

「そろそろ車を買い替えようかな」

「住宅ローン組んでも大丈夫かな…?」

こういった「今決断しても後悔しない?」というモヤモヤにも、ライフプラン表は役立ちます。

全体の家計の流れを見ながら、

- 今買うと他の支出と重なる

- 少し待てば余裕ができる

- 来年以降の方が安全

など、大きな買い物の「タイミング判断」がしやすくなるのです。

同様に、「今働き方を変えても大丈夫か」を判断する指標にもなります!

お金の流れの全体像がわかっていれば、自分の決断に自信を持って前に進めますよ。

年金や老後資金の不安を数字でクリアにできる

「老後って、いくら必要なの…?」

「今のままで年金って足りるのかな…」

そんな漠然とした不安も、ライフプランで解消できます。

ライフプラン表では、

- 何歳までにいくら必要か

- 年金でどのくらいカバーできるか

- 貯金はいくら足りないのか

…といったことが数字で見える化できます。

「このままだと80歳で貯金が尽きる…!」と気づけば、今すぐ対策が打てるし、「案外このペースなら大丈夫かも」と安心できる場合も!

モヤモヤしていた将来の不安が、数字に置き換わるだけで心がラクになるんです。

夫婦で将来の暮らしを具体的に話せるようになる

「老後はどこに住みたい?」「子どもの進学はどうする?」

こうした将来のイメージ、意外と夫婦で話す機会って少ないですよね。

ライフプラン表があると、理想の暮らしを一緒に話すきっかけにできます。

- 住宅は購入したい?ずっと同じ場所に住む?

- 子どもの学校は私立?公立?留学はアリ?

- 老後はどう暮らしたい?

これらを「なんとなく」ではなく、数字と現実を交えて共有できるようになるのです。

「同じ方向を見て進める」って、夫婦にとってすごく大事なこと。

ライフプラン表は、夫婦で共通の地図になってくれますよ。

【今すぐできる】ライフプランの前に!家計を整える3ステップ

「ライフプランを作ろう!」と思っても、今の家計の状況が曖昧なままでは正確な計画は立てられません。

まずは、「今のお金の流れ」をクリアにすることが最初のステップです。

ここでは、誰でも今日から始められる「家計の整理3ステップ」をご紹介します。

まずは「今の収入と支出」をしっかり把握しよう

「なんとなく黒字」「気づいたら赤字だった」ではなく、数字で今の家計を知ることが大切です!

まずは、直近3か月の月収と支出をざっくり書き出してみましょう。

- 夫婦それぞれの手取り(月収・ボーナス)

- 児童手当などの臨時収入

「夫の収入を知らない……」という方もきっといるはずです。

家計の見直しやライフプラン作成のために、夫婦でよく話して協力してもらいましょう!

- 【固定費】住宅ローン・家賃/水道光熱費/通信費/保険料/保育料など

→毎月必ずかかる支出 - 【変動費】食費/日用品/外食・レジャー/医療費など

→毎月金額が異なる支出。かかる月・かからない月がある - 【特別費】車検・冠婚葬祭・イベント費・旅行・固定資産税など

→毎月かかるわけではないが、必ず年に数回支払いが発生するまとまった支出

支出は、固定費・変動費・特別費ごとにまとめて書き出してみてください。

そのなかでも、食費・娯楽費といった支出項目ごとの金額を洗い出すと、家計の改善点がわかりやすくなります。

支出を把握するには、以下のものをチェックしましょう!

- 銀行口座の通帳

- クレジットカードの利用明細

- スマホ決済の利用履歴

- 現金で支払った際のレシート

これらを全部集計すれば、1か月の支出が明確に把握できます。

この機会に、家計簿を習慣づけるのもいいですね!

無理なく暮らせる生活費の目安を決める

支出を洗い出したら、次は無理のない支出額を自分なりに設定してみましょう。

- 「日用品費はもう少し減らせそう」

- 「食費は削らずにしっかり確保したい」

- 「お小遣いは予算を先に決めてから使おう」

など、生活の優先順位に合わせて金額を調整します。

各家庭によって、価値観や優先してお金を使いたいことも違いますよね。

そのため、周囲の意見よりも「自分たちが我慢しすぎず暮らせる予算」を設定するのがおすすめですよ!

理想の暮らしに必要な最低限の収入額を明確にする

ここまでで「支出の全体像」がつかめたら、次は「月いくら収入があればこの暮らしができるか?」を計算してみましょう。

無理なく暮らせる生活費に加えて、毎月はかからない特別費を足します。

計算方法は以下のとおり。

毎月この金額以上の収入があれば、生活には困らないといえます。

「じゃあ、ライフプランを作らなくても、自分が稼ぐべき金額がわかるんじゃ?」

と思った方、ちょっと待ってください!

子どもの大学資金や住宅購入費用・老後資金など、ライフイベントごとに必要なお金って、この時点で考えられていないんです!

そこで、本当の意味で必要資金を把握し、不安を解消するために作るのがライフプラン。

次では、ライフプランの作り方を紹介していきます!

【実況レポ】ライフプラン表を自分で作ってみた!流れとリアルな感想

ライフプランって、実は自分で作成できるんです。

しかし、実際やってみたという方はほとんどいませんよね。

そこで、FP2級資格を保有する筆者が、実際に自分で作成してみました。

ここでは、自分でライフプランを立てた手順と感じたリアルな気づきを、ステップ形式でお届けします。

「自分でやってみたいけどやり方がわからない」という方の参考になればうれしいです!

STEP1|テンプレートを準備しよう【無料DLあり】

今回は、日本FP協会が提供している無料テンプレート(Excel)を使用しました。

\無料で使えるテンプレートはここから!/

>>>日本FP協会のライフプランテンプレートをダウンロードする

上記のサイトから、以下の4つのテンプレートをダウンロードしてください!

- 貯蓄力がわかる 家計の収支確認表

- 本当の家計の健全度がわかる 家計のバランスシート

- 将来のイベントと費用を考える ライフイベント表

- 将来の収支が予想できる 家計のキャッシュフロー表

>>>日本FP協会のライフプランテンプレートをダウンロードする

ExcelとPDFに対応しているので、PCで作成したい人はExcel、手書きで記入したい人はPDFをDLして印刷したうえで使用しましょう!

なお、Excelに慣れていなくても、表があらかじめ作られているので安心ですよ。

STEP2|家族の理想の暮らしをイメージ

次に、「どんな暮らしを送りたいか」をざっくりとイメージ。

たとえば…

- 子どもは大学まで行かせたい?公立?私立?

- 住宅は買う予定?いつ頃?いくらくらい?

- 旅行やレジャーはどのくらいの頻度で行きたい?

など、具体的な頻度や金額までわかるようにイメージしましょう。

この時点で、夫や家族とも理想の暮らしを話し合えているとベターです◎

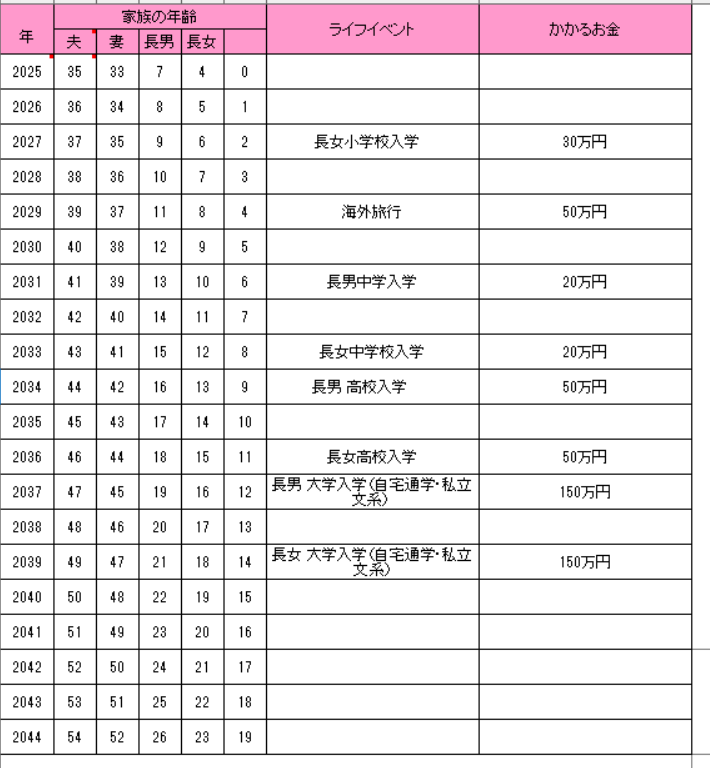

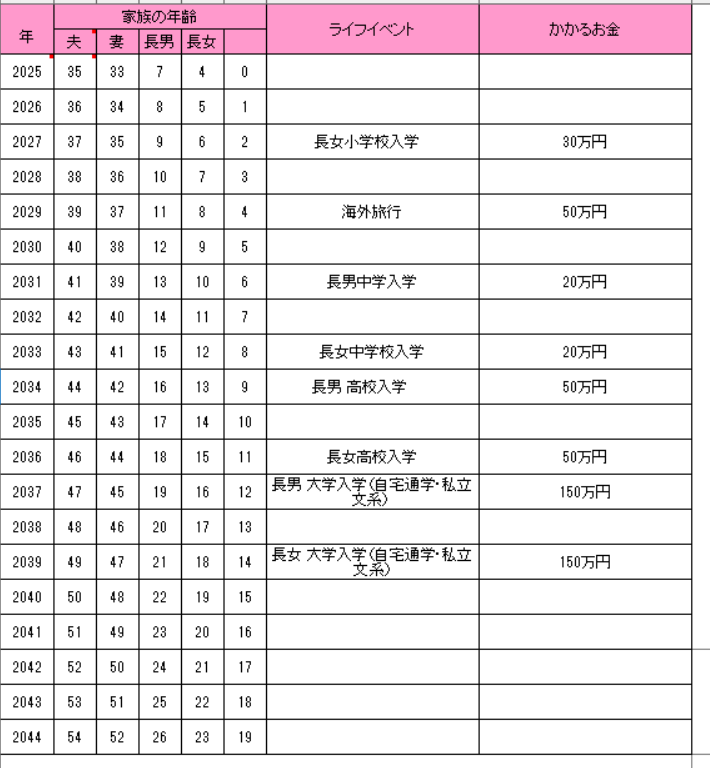

STEP3|ライフイベントを書き出して時系列に整理

次に、子どもの進学・住宅購入・車の買い替え・など、家族の予定イベントをライフイベント表に書き出します。

あらかじめ家族の年齢を左側の列に記入しておいてくださいね!

実際に筆者が作成したライフイベント表はこちら!

(なお、架空の家庭を想定して作成しており、筆者自身のライフプランではありません)

この工程で重要なのは、「どんなライフイベントがあるのか」とその金額を見える化すること。

いったん理想のライフイベントを思いつくまま書き出してOKです!

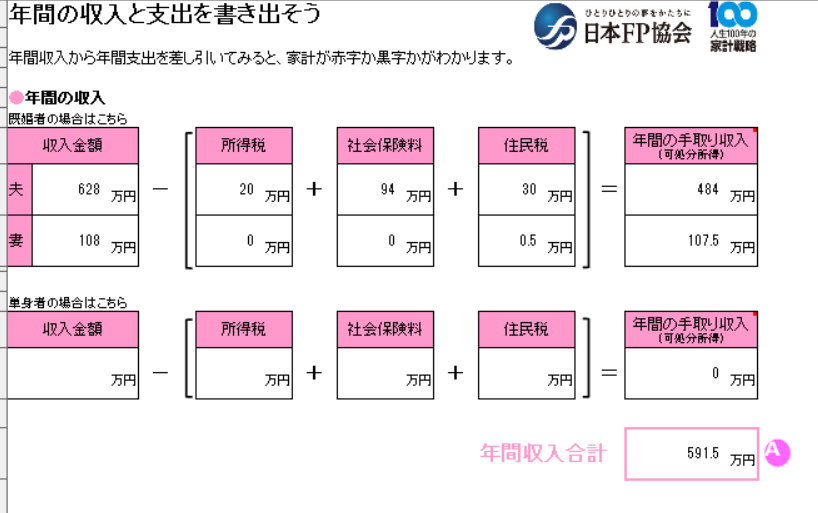

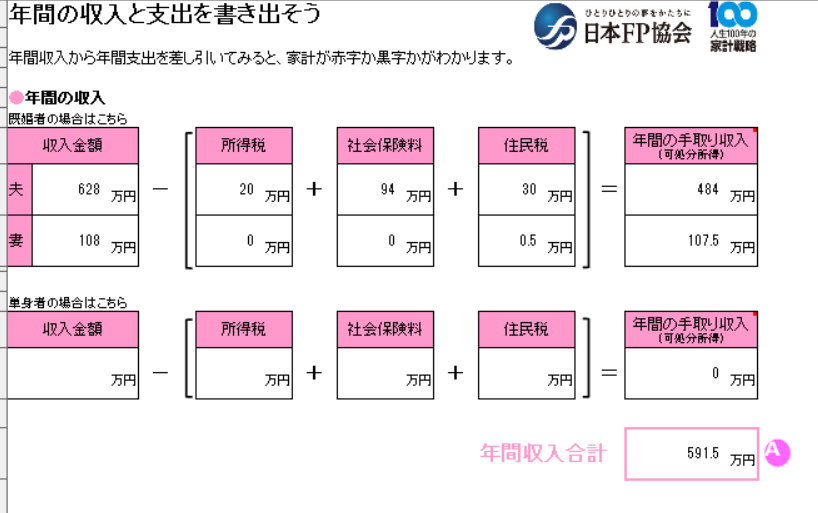

STEP4|毎月の家計収支を入力して現状把握

つぎは、家計の整理で把握した実際の月々の家計状況を、家計の収支確認表に入力します。

筆者が想定した架空の家族は、こんな感じになりましたよ!

まずは家計全体の収支から。

続いて、テンプレート下の年間支出も記入していきます。

このテンプレートに記入していくと、今の生活で貯蓄できる金額も一目瞭然です。

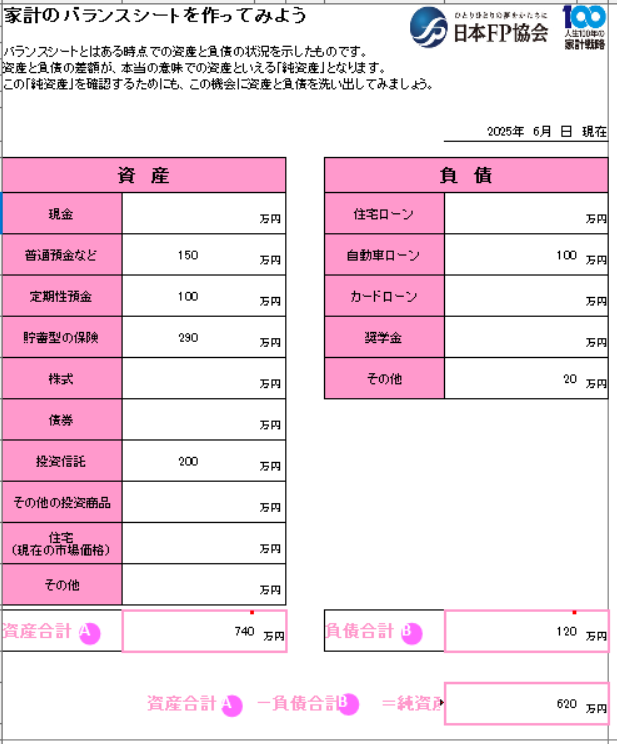

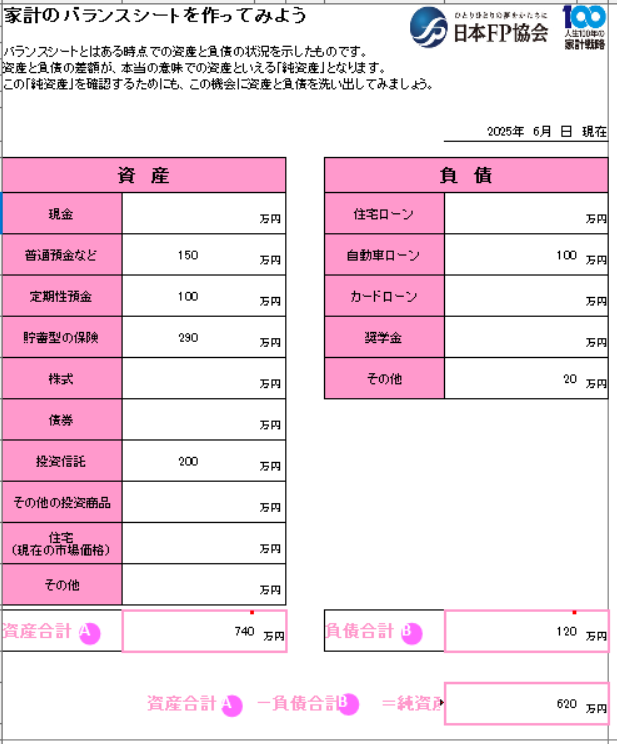

STEP5|家計のバランスシートで資産と負債を見える化

続いて、家族の資産と負債を一覧で整理します。

家計のバランスシートへの記入例は以下を参考にしてください!

今回は、投資や保険で計画的に貯蓄している家庭を想定してつくりました。

これを入れるだけで、「我が家の財政状態ってどうなの?」という疑問が数字で可視化されます。

「意外と貯金ある!でもローンも多いな…」など、現実を直視する瞬間でもありますね。

STEP6|未来のお金の流れをキャッシュフローで確認!

最後に、いよいよお金の流れ全体がわかる、キャッシュフロー表を作成します。

ここまで記入してきたライフイベント表・家計の収支確認表・家計のバランスシートの結果をそのまま記入していけばOKです!

計算式が入力されているので、貯蓄残高は自動で計算されますよ~!

では、完成したライフプラン表(キャッシュフロー表)をご覧ください。

注目してほしいのは、下の行の年間収支と貯蓄残高です。

この家庭では、貯蓄残高は順調に増えていくものの、子ども2人が大学生になると赤字の年があるとわかります。

それはさておき、

- いつ収支は赤字になるか?

- 貯金が底をつくときはあるのか?

- 追加収入が必要なのは何年後か?

など、将来の家計の山と谷がくっきりと見えてきます。

「この期間がキツそう!」と視覚的に理解できて、かなり実感が湧くはずです。

ここまでわかれば、赤字になる期間にしっかり備えていけます!

このように、ライフプラン表を作ると家計や将来のプランをかなり細かくシミュレーションできるように。

ただし、ここから「違うパターンをいくつか作りたい」と思うと、結構大変!

働き方を変えたいなら、現状の収入・収入が下がった場合など、いろいろなパターンでシミュレーションしたいですよね。

次の章では、実際にやってみて「自分で作るのは意外と大変だった…」と感じたポイントを紹介します。

「わたしは面倒だから、お金のプロにやってもらいたい!」

というママにおすすめなのは、「マネーキャリア」と「マネーコーチ」です。

ワーママにおすすめなのはどちらなのか、両方体験して以下の記事で比較しています!

\予約がいっぱいになる前に急いでチェック!/

やってみて気づいた!ライフプランを自作する難しさと落とし穴

「よし、これでライフプラン完成…かな?」

そう思った瞬間、ふと浮かぶのが「本当にこれで大丈夫?」というモヤモヤでした。

自分でやってみて初めて気づいた、意外と見落としがちな落とし穴を3つご紹介します。

ライフイベントの抜け漏れ確認・金額の見積もりが難しい!

ライフプラン表に記入していて感じたのが、「えっ、これもイベントとして入れておくべき…?」という迷いの多さ。

- 子どもの習い事って何歳から始める?相場はいくらぐらい?

- 住宅を購入した場合かかるお金はなにがある?どれくらい?

- そもそも大学の学費って年間いくら…?中高から私立の場合は?

こうした、必要なお金の相場や発生タイミングがわからず、見積もりが曖昧になりがちに…!

ネットで検索しながら埋めましたが、地域やライフスタイルで大きく違うので、「我が家には合ってるの?」という不安が残りそうです。

お金のプロに相談しながら必要金額の見積もりをしたほうが、自分の家庭に合うライフプランを作れますよ!

「もしも」のシナリオを作るほど手間と迷いが増える

1つ目のライフプランが完成すると、複数パターンも作っておきたくなるんですよね。

でもここで待っているのが、膨大なシートのコピー&編集地獄!

- もし夫も転職したら?

- 自分が専業主婦になった場合は?

- 住宅を購入したら?

- 子どもが留学したいと言い出したら?

など、いろんなパターンでシミュレーションしたいにもかかわらず、1つのパターンを作成するだけでけっこうな時間と労力を使います。

忙しいワーママには、ちょっとタイパが悪いかも……

働き方を変えたいママなら、きっといろんなパターンを考えたいはず。

それなら、無料でプロにお任せしちゃうのがおすすめです◎

これで合ってる?と作ったあとも不安が残る

キャッシュフロー表まで作成できても…

- 「金額の設定ってこれでいいのかな?」

- 「見落としてるイベントない?」

- 「足りないって出たけど、どうすればいいの?」

など、確認してくれる人がいないという心細さが残ります。

「このままでは足りない」とわかったとしても、具体的な対策方法がわからない方がほとんどでしょう。

またイチから自分で、どう対策するべきなのか情報収集しなくてはなりません。

正直、あまりお金に詳しくない方は「1人で全部やるのは無理があるかも…」と感じました。

そんなときこそ、頼りになるのがお金のプロであるFP(ファイナンシャルプランナー)の存在です。

プロに相談すれば、

- 丁寧なヒアリングで漏れのないライフイベント設計ができる

- 必要金額の相場を熟知しているから迷わない

- 足りない場合の対策まで提案してくれる

ひとりでは難しいライフプラン作成・貯蓄計画を、まるっと一緒に整理してもらえます。

私もFPさんにライフプランを作ってもらったことで、家計の整理をかなり時短できたと実感しています!

さらに、FPさんは数多くの家庭の相談にも対応していて、経験豊富。

話をするなかで、「ほかの子育て世帯はどうやりくりしている?」「どんな働き方をしている?」といったリアルな話も聞けるかもしれません!

「FP相談、ちょっと興味あるかも…」

「どんなサービスがあるのか知りたい」

という方は、私が今まで体験してきたなかでおすすめの厳選3サービスをぜひチェックしてみてください!

\ 忙しいママにこそおすすめ! /

ライフプランを立てたらやること!家計を整える4つの行動

ライフプラン表が完成したら、「ふ〜、終わった…!」と一息つきたくなりますよね。

でも、本当に大切なのはここから!

見えてきた課題に対して、少しずつ行動を起こすことで、理想の未来に近づいていけるんです。

ここでは、ライフプランを活かして家計を整える「4つの具体的アクション」をご紹介します。

まずは「収入を増やす」手段を考える

キャッシュフロー表で「将来、資金が足りなくなりそう…」と気づいたら、まずは収入を増やす方法を考えてみましょう。

といっても、「働き方を見直して時間を作りたいママ」ができる収入アップ方法は、あまり多くありません。

- リモートワークOKな会社に転職する

- 在宅で副業を始める

「働き方をどう変えるか?」については、以下の記事でも詳しく紹介しています。

「家計の未来に必要な収入」が明確だからこそ、自分に合った働き方も選びやすくなります!

生活のムダを見直して支出を減らす

収入アップが難しい時期でも、支出を見直すだけで、家計の改善効果は大!

たとえば…

- 格安スマホに変える

- 保険を見直して無駄な保険料を削減する

- 食材のまとめ買いで無駄な出費を防ぐ

など、「ちょっとの見直し」が年間にすると数万円〜十万円単位の節約につながります。

特に、固定費の見直しは侮ることなかれです!

自動積立や先取り貯金で仕組み化する

「貯金ができない…」と悩む人の多くは余ったら貯めるスタイルになってしまっているから。

そうならないために、「先に貯めて、残りで暮らす」仕組みづくりが大切です。

- 毎月決まった額を給料日後に先取りして貯金口座に移す

- 自動積立(銀行・証券口座)を設定して勝手に貯まる状態にする

「毎月先取り貯金するために、ATMに行くのが面倒」「忘れてしまいそう」

そんな方は、銀行の自動入金サービスを利用してみてください。

余裕資金ができたら「資産運用」で将来に備える

家計が整い、毎月の黒字や貯金の土台ができてきたら、次は「お金にも働いてもらうステージ」へ。

投資初心者であれば、

- NISAで毎月少額から積立投資をスタート

- iDeCoで老後資金を効率的に準備

こういった方法が有効です。

わが家もNISAで教育費と老後資金の準備をしています!

もちろんリスクもあるので、「いきなり全部投資!」はNGですが、長期でコツコツ積み立てるスタイルならママでも無理なく続けられます。

とはいえ、

「NISAとかiDeCoの非課税制度って何…?」

「何から始めればいいのかわからない」

と感じたら、プロに相談+教えてもらうのが一番の近道。

「えっ、FP相談って資産運用も教えてくれるの?」

って思いますよね。

\ こんなことも相談できます! /

FP相談でできることをまとめているので、チェックしてみてくださいね!

【まとめ】ライフプランはプロに任せて、理想の暮らしに一歩近づこう

「自分で家計の整理をしよう」と思ったあなたは、とても前向きで素敵です。

- 将来に必要なお金

- 今の家計の状況

- これからの働き方や暮らし方

いろいろなことが見えてきたのではないでしょうか。

しかし、やってみてわかったのが、「ライフプラン作成は思っていたより大変!」という事実。

- 見落としや抜けがありそう

- 必要金額の相場がわからない

- 結局、どうすれば安心できるのか具体策がわからない

自分ひとりで完結しようとすると、時間がかかるうえに本当の意味で安心するのは難しいかもしれません。

そんなときは、お金のプロ=FP(ファイナンシャルプランナー)に頼っていいんです。

あなたの理想の暮らしを一緒に描き、実現可能な計画に落とし込んでくれる、家計の伴走者のような存在。

「プロに相談するなんてハードル高そう…」と思っているママこそ、まずは無料で話を聞いてみるところから始めてみてください。

きっと、今感じている不安が少しずつ言葉になり、「これならやっていけそう」と思える安心感が得られるはずです。

\ まずはここからチェック! /

\ FP相談ってどうやるの?と疑問な方はこちら! /